「副業を始めたいけど、開業届の提出は必要なの?」と疑問に持つ人は多いです。

この記事では、副業で開業届を提出する必要性、副業で開業届を提出する際の注意点とメリット・デメリットをわかりやすく解説します。最後に、開業届を提出するまでの手順についても解説します。

副業で開業届を提出するかどうか判断するための参考にしてください。

副業で開業届を提出する必要性

結論としては、副業で開業届を提出しなくても問題はありません。ただし開業届の提出有無に関わらず、副業の年間所得が20万円を超えた場合、確定申告をする必要があります。

確定申告をする必要があるということは、所得に応じて税金を支払う義務が生じるということです。副業で得た所得は基本的に雑所得であり、事業所得ほど経費や控除の節税メリットが得られません。

開業届を提出することで、副業が事業所得として認められ、雑所得よりも節税できるようになる可能性があります。節税によって副業の手取り収入を増やしたい方は、確定申告が必要となる年間所得20万円を超えたタイミングが、開業届を提出する1つの目安になるでしょう。

副業が事業にあたるかの判断基準

副業で開業届を提出するということは、副業を正式な事業として始めるということです。副業が事業として認識されるかどうかは、複数の基準に基づいて判断されます。

副業が事業にあたるかの判断基準は以下のとおりです。

- 副業の収入が本業(給与所得)の10%以上である

- 帳簿を作成・保存している

- 副業を継続的かつ自発的に行っている

- 利益を得る意思があり、事業的規模で行われている

- 副業活動に経費がかかっている

副業を適切に評価することで、開業届を提出するかどうかの参考になります。

事業規模の副業で開業届を提出しないリスク

副業が事業にあたるかの判断基準を満たしている場合、開業届を提出しないと法的な事業者としての認知が得られず、信頼性に欠けると判断される可能性があります。信頼関係は事業の構築において非常に重要です。信頼を得られないことが、将来的な取引や事業の拡大に影響を及ぼします。

開業届を提出しないと青色申告特別控除などの税制優遇が受けられないため、より多くの税金を支払う可能性がある点に注意しましょう。税務調査が行われた際にも、開業届を提出していないことがトラブルを招く要因となります。

事業規模の副業で開業届を提出していない場合、脱税と判断されるリスクがあります。脱税と判断されると法的問題に発展する可能性があるため、注意が必要です。法的義務を遵守していないと判断されると、事業の信頼性だけでなく、融資を受ける際にも支障が出る場合があります。

会社員が副業で開業届を提出する際の注意点

会社員が副業で開業届を提出する際には、いくつかの注意点があります。副業を始める前には自分が働いている会社の就業規則や社内規定をチェックし、副業が禁止されていないかを確認することが重要です。会社によっては副業を禁止している場合もあれば、条件付きで許可している場合もあります。

副業が許可されている場合でも、トラブルを避けるための予防策として、事前に上司や人事部に相談するほうが無難です。

会社で副業が許可されているか確認する

会社で副業が許可されているかを確認することは、副業を始めるうえで非常に重要です。会社によっては副業が禁止されている場合があり、無断で副業を行うと就業規則違反になる可能性があります。会社員が副業を始める際には、まずは勤める会社の就業規則や社内規定を確認してください。

規則・規定が不明瞭であったり、副業についての記載がなかったりする場合は、上司や人事部に事前相談するのが無難です。相談することによって、会社が副業に対してどのような対応を取っているのか明確な情報がわかります。副業を始める際には会社に相談し、必要があれば許可を取りましょう。

副業を許可されたとしても、本業に支障が出ないようにすることが求められます。本業と副業のバランスを適切に管理することで、本業の仕事の質を維持しつつ、副業による収入も得られます。適切な確認と準備を行い、副業をスムーズに始めましょう。

会社員として副業を始める際には、以下を確認してください。

- 会社の就業規則や社内規定を確認する

- 上司や人事部に事前相談をする

- 副業に関する会社の方針を理解する

- 許可が必要な場合は、申請手続きを行う

- 副業を行っても本業に支障が出ないようにする

会社に副業がバレないための対策を取る

会社に副業がバレないようにするためには、さまざまな面での対策が欠かせません。会社で副業が許可されている場合でも、副業用のメールアドレスや電話番号を別で用意するなど、連絡手段を分けるほうが賢明です。

会社に副業がバレないための対策は以下のとおりです。

- 副業用のメールアドレスや電話番号を別で用意する

- SNSやウェブサイトで個人が特定できる情報を発信しない

- 給与振込口座とは別の銀行口座を使用する

- 会社の業務に支障が出ないよう、副業の労働時間や業務内容を調整する

- 知人や同僚に副業について話さないようにする

- 会社の業務中には副業関連の活動をしない

SNSやウェブサイトでのプライバシー設定を見直し、本名や顔写真などの個人情報の掲載を控えることも大切です。会社にバレずに副業の収入を管理するためには、給与振込口座とは別の銀行口座を使用する方法があります。本業に影響を与えないよう、副業の労働時間や業務内容を適切に調整する必要があります。

また、周囲に副業に関わる話題を口外しないように気をつけるべきです。使用する機材や資料は、業務中に触れないよう自宅で管理しましょう。本業と副業の時間を明確に区別し、会社の業務中には副業関連の活動をしないよう心がけることが大切です。

確定申告の際には正確な収入を申告し、税金の納付を怠らないようにしてください。副業で得た収入によって生活水準を急に変えると、周囲の注目を集める恐れがあるため注意が必要です。対策を踏まえて副業を行えば、会社にバレずに副業を続けられる可能性が高まります。

副業で開業届を提出するメリット

副業で開業届を提出するメリットは以下のとおりです。

- 青色申告で節税効果が期待できる

- 副業における社会的信用度が向上する

- 事業用の銀行口座を開設できる

開業届を提出することで、所得の透明性を高め、税務調査のリスクを減らすことも可能です。開業届を提出すると、適正な税負担にするための所得控除などが適用されます。税金を適正化することで、将来的に独立や法人化する際の体制を整えやすくなる点も大きなメリットです。

青色申告で節税効果が期待できる

個人事業主が青色申告で得られる税制上のメリットは大きいです。最大65万円の青色申告特別控除が可能になるため、節税によって手取りを増やすことができます。赤字が発生した際には、繰戻還付や繰越控除を利用でき、経営の自由度が高まります。

繰戻還付や繰越控除では、過去や将来の利益から赤字を差し引くことが可能です。最大65万円の青色申告特別控除を適用するために、複式簿記による帳簿の記帳・管理が必要となり、会計管理の向上にもつながります。事業の経営状況を正確に把握できるため、将来の事業拡大や資金調達で有利に働くことが期待できます。

青色申告は事業の規模に関わらず可能ですが、帳簿の記帳にはルールが定められているため、事前に確認してください。税制上のメリットが大きいため、副業を考えている場合も青色申告の選択を検討しましょう。

青色申告の主なメリットは以下のとおりです。

- 最大65万円の青色申告特別控除を受けられる

- 赤字が出た場合、繰戻還付や繰越控除を利用できる

- 30万円未満の減価償却資産(※1)を一括経費にできる

- 家賃や水道光熱費を事業利用比率の分だけ経費に計上できる(※2)

- 家族を雇った場合の給与支払いが経費として認められる

(※1) 減価償却資産とは、経年劣化する資産のことです。例えば、事業で使用する建物や車、備品などが該当します。

(※2) 家賃や水道光熱費を事業利用比率の分だけ経費に計上することを「家事按分」と言います。

自宅を事務所として使用している場合、家事按分を通じて仕事で使用する部分の経費を計算することが可能です。パソコンや車などの大きな買い物をした際は、減価償却を利用して数年にわたって経費計上ができます。節税方法を駆使すれば、税負担をより少なくすることが可能です。

副業における社会的信用度が向上する

副業における社会的信用度の向上は、顧客や取引先からの信頼獲得に欠かせません。事業者としての姿勢を示すためには、開業届の提出が有効です。事業者としての信頼性が向上し、専門性が高まることが期待できます。社会的信用度の向上は、ビジネスチャンス拡大の可能性につながります。

開業届を提出すると事業が公的に認められるため、詐欺や不正行為の疑いを避けられるメリットも大きいです。融資や助成金の申請に際して、社会的信用度が高まり、経済的支援を受けやすくなるという大きな魅力もあります。

副業における社会的信用度が向上するポイントは、以下が挙げられます。

- 顧客や取引先からの信頼を獲得できる

- 事業者としての信頼性が向上し、ビジネスチャンスが拡大する可能性がある

- 専門性が高まることが期待できる

- 開業届を提出することで、詐欺や不正行為と疑われるリスクが減少する

- 融資や助成金申請時における社会的信用度が高まり、経済的な支援を受けやすくなる

事業用の銀行口座を開設できる

事業用の銀行口座を開設する際にも、開業届が役立ちます。開業届を提出することで事業主としての信頼性が高まり、個人事業主専用の口座を開設可能です。私用の口座と分けて事業用の口座を使用することで、収支管理が容易になり、経理が簡単になるだけでなく、顧客からの支払いの受け取りもスムーズに行えます。

副業で確定申告が必要になった場合、給与口座や私用口座と副業用の口座を分けないと収支管理が余計に煩雑になってしまいます。私用口座の1つを副業用として運用することも可能ですが、社会的信用の面でも事業用口座の開設がおすすめです。

事業用口座を開設して運用することで、経費の管理も明確になります。将来的に独立や法人化することになったときも、移行手続きがスムーズに進むでしょう。

副業で開業届を提出するデメリット

副業で開業届を提出するデメリットは以下のとおりです。

- 簿記の知識と帳簿の記帳・保存が必要になる

- 失業手当(失業保険)の受給資格を失う

- 社会保険や税金が増える可能性がある

簿記の知識と帳簿の記帳・保存が必要になる

開業届を提出することで、帳簿の記帳・保存が必要になり、同時に簿記の知識も求められます。開業届を提出した後は、日々の収入と支出を詳細に記録してください。記録を帳簿として残すことで、税金の正確な計算と申告に役立ちます。青色申告を選択した場合、帳簿を7年間保存しなければなりません。

事業内容や所得・控除の種類にもよりますが、確定申告では多くの書類の準備が必要であり、提出までには手間と時間がかかります。特に青色申告で簿記の知識がなく、帳簿記入や確定申告に自身がない場合は、専門家にアドバイスを求めましょう。

事業所得、不動産所得、山林所得がある場合は、確定申告の必要がない場合でも帳簿の記帳・保存義務が発生します(国税庁「個人で事業を行っている方の記帳・帳簿等の保存について」)。

失業手当(失業保険)の受給資格を失う

副業で開業届を提出している場合は、事業者(失業状態ではない)と判断され、失業手当の受給資格を失います。失業手当を受けるためには一定の条件を満たす必要があります。

開業届の提出有無に関わらず、副業をしていると失業保険の条件を満たせない可能性があるため注意が必要です。副業が解雇の原因となった場合は、故意に職を失ったと判断され、失業手当の受給資格を失います。

副業から得られる収入がある程度以上になると、失業手当の支給額が減少する場合があり、注意が必要です。

副業を始める前にメリットやデメリットを理解し、失業手当を予定している場合には、リスクを十分に考慮してください。副業は計画的に始めることが大切です。

社会保険料や税金が増える可能性がある

開業届を提出することで、副業が雑所得ではなく事業所得として認められ、個人事業税が発生する可能性があります。個人事業税とは、個人事業主が地方税法等で定められた事業(法定業種)を行う場合に発生する税金です。副業も対象です。

年間290万円以上の事業所得がない場合は、個人事業税がかかりません。法定業種については、東京都主税局の一覧表を参考にしてください(東京都主税局「個人事業税 4 法定業種と税率」)。

副業の収入が一定額を超えると、支払うべき社会保険料の額が増加することもあります。収入の増加に伴い、税金の計算基準となる割合も高くなり、結果として納税額が増える可能性があります。

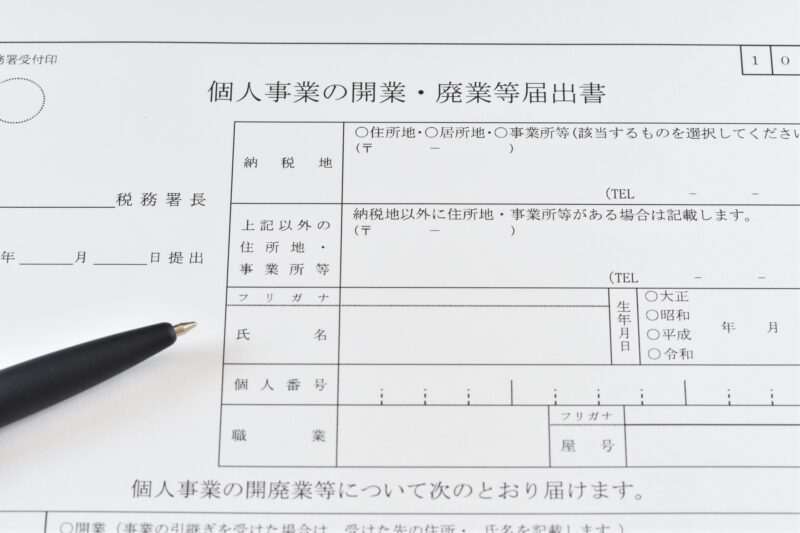

開業届を提出するまでの手順

副業での開業届の提出は、正式に事業を始めたことを税務署に伝える重要な手続きです。 適切に行えば、副業に対する信頼性を高め、税制上のメリットも受けられます。会社員としての副業でも、フリーランスとしての本業でも、開業届の提出方法は同じです。

開業届を提出するまでの手順は以下の通りです。

- 開業届で提出する書類を把握する

- 開業届の提出方法を決める

- 開業届の提出方法に合わせて必要な準備をする

- 開業届を作成する

- 開業届を提出する

まず開業届で提出する書類を把握してください。「個人事業の開業・廃業等届出書」は必須です。節税メリットが大きい「青色申告承認申請書」も合わせて提出するのがおすすめです。

もし青色申告が難しいと感じた場合は、「青色申告の取りやめ届出書」を提出して、後から白色申告に戻すこともできます。開業届で必要な書類の詳細については、以下の記事で解説しています。

次に開業届の提出方法を決めてください。開業届の提出方法によって必要な準備が変わります。開業届には複数の提出方法があり、税務署の窓口、郵送、電子申告(e-Tax)、開業支援サービス(freee開業など)での提出ができます。開業届は、一番簡単で手間がかからない「開業支援サービス」で提出する方法がおすすめです。

開業届の提出方法

開業届の提出方法には、以下の方法があります。

- 税務署の窓口で直接提出する

- 郵送で提出する

- 電子申告(e-Tax)でオンライン提出する

- 開業支援サービスでオンライン提出する

それぞれの詳細やメリット・デメリットについては、以下の記事で解説しています。

提出先は、対象の税務署を間違えないように事前に確認しておきましょう。自分が住んでいる地域の税務署は、国税庁のウェブサイト(国税庁「税務署の所在地などを知りたい方」)で簡単に確認することができます。

開業届の提出方法に合わせて必要な準備をする

「税務署の窓口」または「郵送」で提出する場合は、以下のいずれかの方法で開業届に必要な書類を入手してください。

- 国税庁のウェブサイトから必要な書類をダウンロードする

- 最寄りの税務署で書類を受け取る

国税庁のウェブサイト(国税庁「A1-5 個人事業の開業届出・廃業届出等手続」)から、開業届をダウンロードすることができます。ダウンロード後は適宜、電子データ上で入力するか、印刷して紙媒体で記入を進めてください。

最寄りの税務署の窓口から、開業届を入手することもできます。税務署の開庁時間は平日に限られているため、訪問前に時間を確認しましょう。

青色申告を選択する場合は「青色申告承認申請書」の提出も必要です。必要な書類をリストアップし、一式がそろっていることを確認してください。

「電子申告(e-Tax)」または「開業支援サービス」で提出する場合は、書類の入手は不要ですが、事前準備やサービスの手順に沿った手続きが必要となります。

- 電子申告(e-Tax)で申請する場合、公式の手順に沿って事前準備をする

- 開業支援サービスで申請する場合、サービスの手順に沿って手続きを進める

開業届を作成する

開業届には事業主の基本情報を記載するため、記入漏れや記入ミスがないよう正確に記入することが重要です。

「個人事業の開業・廃業等届出書」を一見すると、書き方に迷う記入項目は無さそうにも見えますが、提出先の税務署の確認方法、「職業」や「事業の概要」と事業税の関係、屋号の有無や禁止事項など、意外と知っておくべき事前知識があります。開業届の書き方の詳細については、以下の記事で解説しています。

まとめ

副業で開業届を提出しなくても問題はありませんが、開業届を提出した方が良いケースもあるため注意しましょう。適切な手続きを踏むことで、副業としての信頼性も高められます。会社のルールを確認して適切な対応をすることで、本業に影響を与えず副業を続けることができます。

副業で開業届を提出するメリットは以下のとおりです。

- 青色申告で節税効果が期待できる

- 副業における社会的信用度が向上する

- 事業用の銀行口座を開設できる

副業で開業届を提出するデメリットは以下のとおりです。

- 簿記の知識と帳簿の記帳・保存が必要になる

- 失業手当(失業保険)の受給資格を失う

- 社会保険料や税金が増える可能性がある

会社員としての副業でも、フリーランスとしての本業でも、開業届の提出方法は同じです。開業届を提出するまでの手順を理解し、適切かつスムーズに手続きを行いましょう。