「起業や独立、副業をしたいけど、個人事業主になるために何から始めればいいのかわからない」

個人事業主になるためには、事前準備と税金の知識が欠かせません。

この記事では、個人事業主になるために必要な手順から税務の手続き、経営管理、支援制度まで解説します。記事を読めば、個人事業主になるための知識が身に付き、スムーズに起業や独立、副業ができるようになります。

個人事業主になるための基礎知識

個人事業主になるためには基礎知識が重要です。個人事業主とは、法律上、独立して事業を営む個人のことを指します。個人事業主として活動を始めるには、いくつかの手続きが必要です。

個人事業主になるには、開業届の提出、国民健康保険と国民年金の加入手続きをする必要があります。税金に関する知識も重要で、確定申告は個人事業主の義務です。事業運営では、帳簿による収支の記録や経費の計上、事業用の銀行口座による資産管理が欠かせません。

青色申告や各種支援制度に対する知識も大切です。税務や会計について不明点があれば、必要に応じて無料相談窓口を利用しましょう。

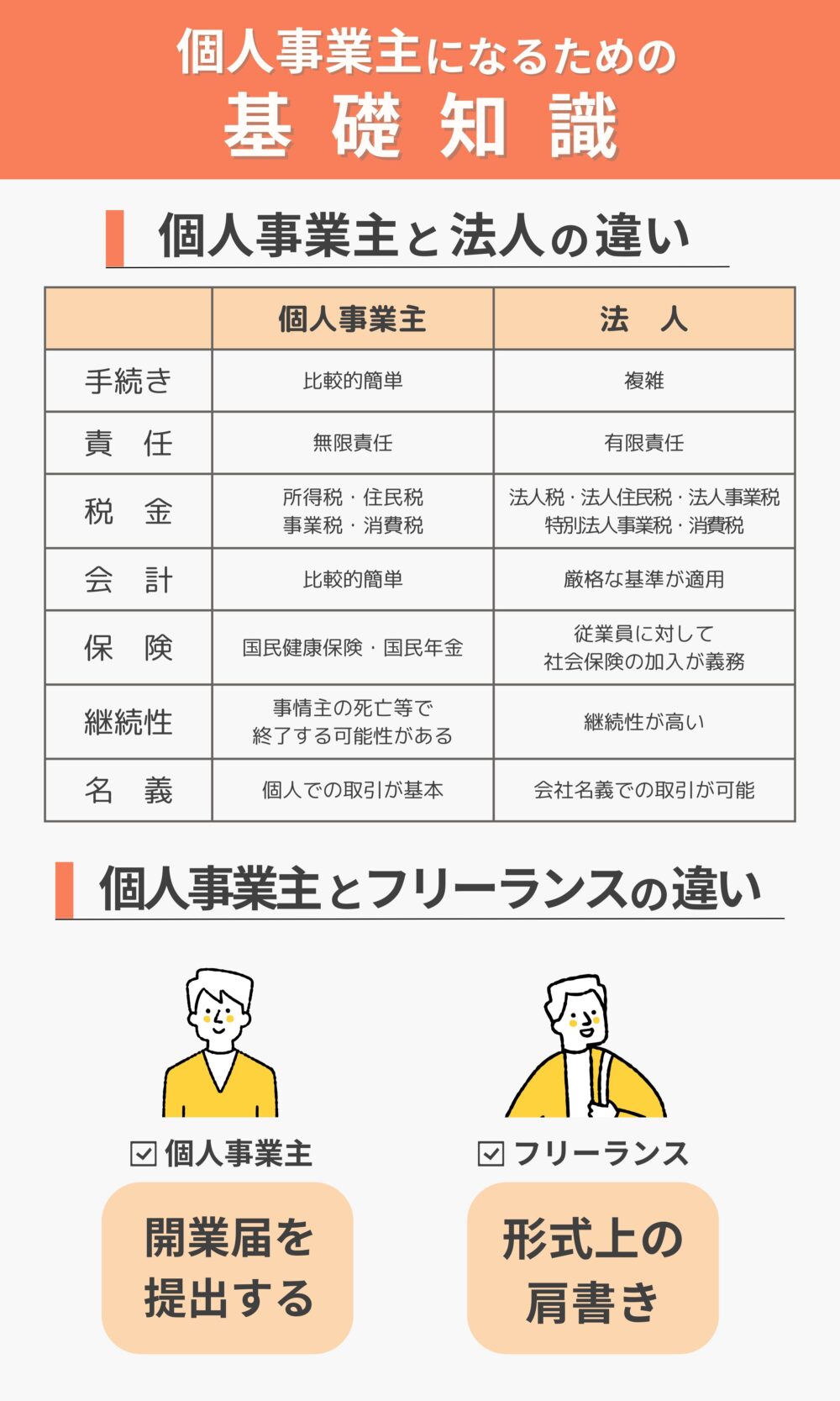

個人事業主と法人の違い

個人事業主と法人の違いを把握しておくことは、事業運営の仕方や将来性を考えるうえで大切です。

個人事業主とは、個人が自身の名前で事業を行う形態を指します。

- 手続き:比較的簡単

- 責任:無限責任(全財産をもって事業の責任を負う)

- 税金:所得税、住民税、個人事業税、消費税を支払う

- 会計:比較的簡単

- 保険:国民健康保険と国民年金に加入する

- 継続性:事業主の死亡等で終了する可能性がある

- 名義:個人での取引が基本

法人とは独立した法人格を持つ組織で、会社や団体などの形態をとります。

- 手続き:定款(ていかん)の作成や登記など手続きが複雑

- 責任:有限責任(出資額まで事業の責任を負う)

- 税金:法人税、法人住民税、法人事業税、特別法人事業税、消費税を支払う

- 会計:厳格な基準が適用される

- 保険:従業員に対して社会保険の加入が義務である

- 継続性:事業の継続性が高い

- 名義:会社名義での取引が可能

法人のほうが信頼度が高いため融資を受けやすいです。個人事業主か法人かを選ぶ際には特徴を踏まえ、自分のビジネスプランに最適な形態を選んでください。

個人事業主とフリーランスの違い

個人事業主とフリーランスは、独立して仕事をしている点は同じですが、法的な扱いや税務上の違いが存在します。事業を行う個人として税務署に開業届を提出することで、正式に個人事業主として登録されます。

フリーランスとは、個人で独立し、自分で仕事を管理しながら働く人のことです。フリーランスは形式上の肩書きに近いです。フリーランスは開業届を提出しなくても業務を行えますが、税務上のメリットは受けられません。

税務上では個人事業主は青色申告による確定申告を通じて、節税のメリットを受けられます。フリーランスも実質的には個人事業主と変わらないため、税務処理のために開業届を出すことが一般的です。

個人事業主とフリーランスの違いを把握しておくことは、節税のメリットを受けるために重要です。

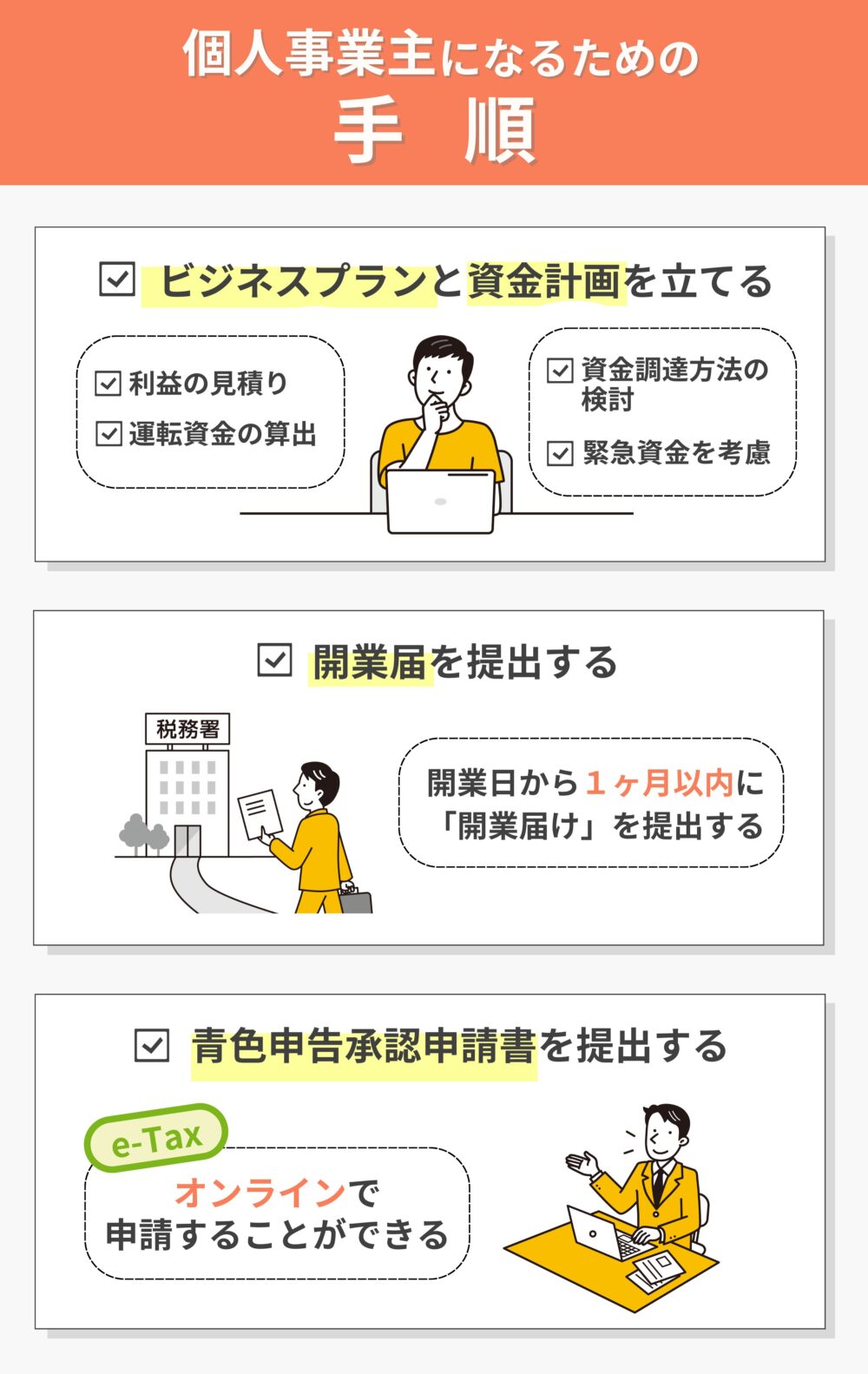

個人事業主になるための手順

個人事業主になるための手順について、以下の3点を解説します。

- ビジネスプランと資金計画を立てる

- 開業届を提出する

- 青色申告承認申請書を提出する

ビジネスプランと資金計画を立てる

ビジネスプランと資金計画を立てることは、個人事業主としての成功への第一歩です。明確なビジネスプランは、事業の方向性を定める基盤になるため大切です。

ビジネスプランでは、具体的な数字をもとに投資対効果を計算し、事業の可能性を分析します。

- 収益予測を立て、利益を見積もる

- 起業や独立に必要な初期投資額や運転資金を算出する

資金計画では、収支バランスを考慮し、経済的に持続可能な事業を目指すことが重要です。

- 資金調達方法を検討する(自己資金、融資、補助金、助成金など)

- 予期せぬ出費に対応するための緊急資金を考慮・確保する

計画は定期的に見直し、市場環境の変化や事業の進捗状況に応じて調整しましょう。計画的なアプローチが、事業の成功を支える基盤を築きます。

開業届を提出する

個人事業主としてビジネスを始めるには、開業届の提出が必須です。開業届を提出することで、国から正式に事業者として認められます。法的な権利と責任が明確になり、自信を持って事業を運営できるようになります。

開業届の正式名称は「個人事業の開業・廃業等届出書」です。開業届は、事業を始めた日から1ヶ月以内に提出する必要があります。氏名や住所、事業内容、開業日などの必要事項を正確に記載しましょう。

開業届には複数の提出方法があり、税務署の窓口、郵送、電子申告(e-Tax)、開業支援サービス(freee開業など)での提出が可能です。開業届は、一番簡単で手間がかからない「開業支援サービス」で提出する方法がおすすめです。

青色申告承認申請書を提出する

個人事業主になるうえで、青色申告承認申請書の提出は重要です。青色申告承認申請書を提出することで、確定申告で青色申告を選択できるようになり、白色申告よりも節税することができます。青色申告承認申請を行うには、事前に開業届の提出が必要です。開業届と同時に提出することも可能です。

- 初めて青色申告を行う年の3月15日までに提出する

- その年の1月16日以降に開業した場合は、開業日から2ヶ月以内に提出する

- 青色申告承認申請書は税務署で入手またはダウンロードできる

- e-Taxを利用してオンラインで申請することもできる

青色申告では、簿記に基づく帳簿の記録が義務づけられています。個人事業主として税務上の義務を果たしつつ、賢く節税しましょう。

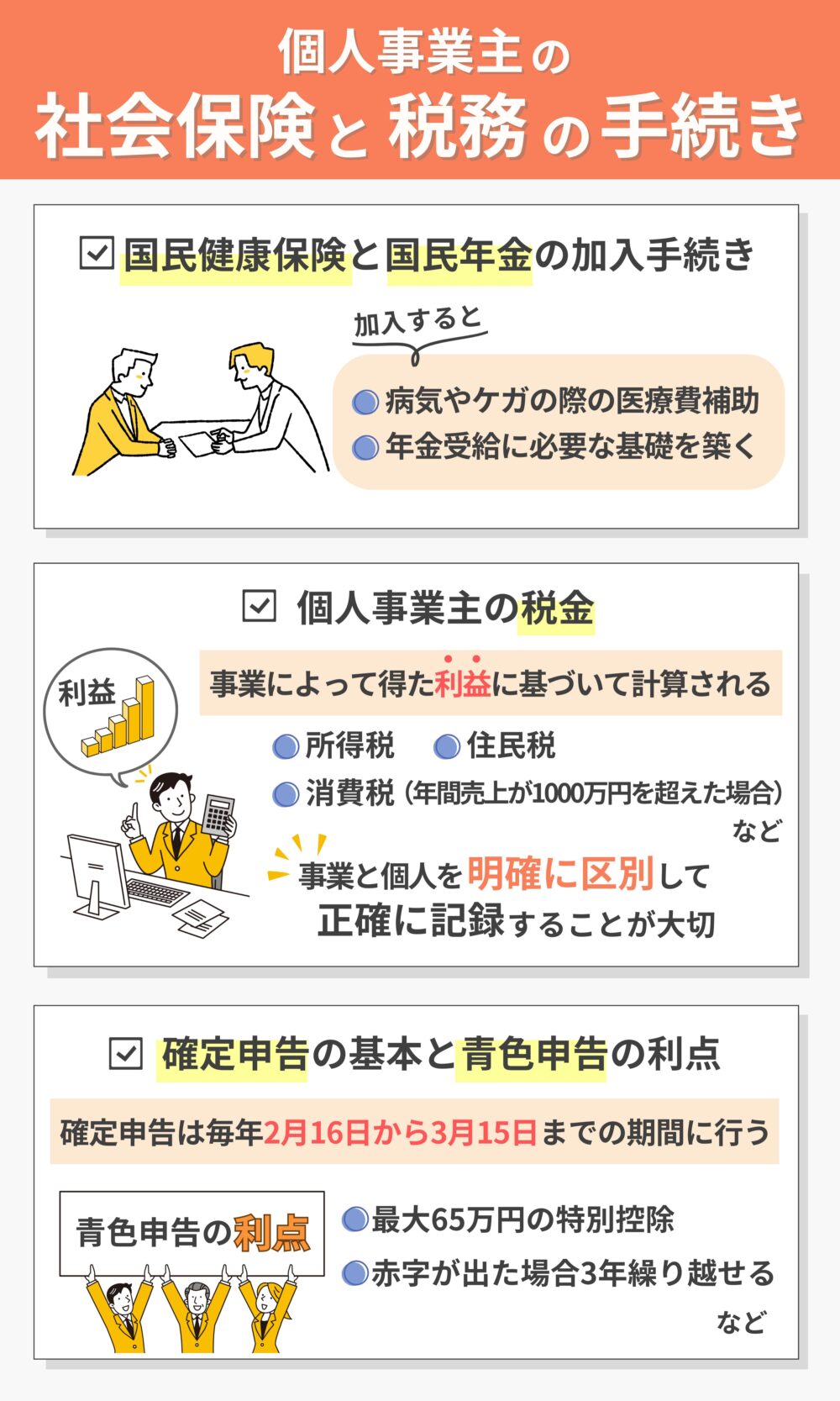

個人事業主の社会保険と税務の手続き

個人事業主は事業を運営するうえで、適切な社会保険と税務の手続きを行う必要があります。

- 国民健康保険と国民年金の加入手続き

- 個人事業主の税金

- 確定申告の基本と青色申告の利点

国民健康保険と国民年金の加入手続き

個人事業主として活動する際には、国民健康保険と国民年金の加入手続きが欠かせません。国民健康保険と国民年金に加入することで、病気やケガの医療費の負担が軽減され、老後の生活を支える年金の基礎が築かれます。

国民健康保険と国民年金の加入手続きは、居住地の市区町村の役所で行います。加入手続きには、本人確認書類が必要です。健康保険料や年金保険料の納付方法を選びましょう。

加入後は保険料を継続的に納付し、未払いや支払い遅延が発生しないように注意してください。事業活動に専念するためには、保険や年金によるリスク管理が大切です。

任意継続被保険者制度を利用することで、国民健康保険の代わりに前職で加入していた健康保険組合の保険を継続することも可能です。健康保険と国民健康保険のどちらが良いかは、個々人の保険料や扶養状況によって異なります。国民健康保険の保険料については役所に確認してみましょう。

個人事業主の税金

個人事業主が払う税金は、事業によって得た利益に基づいて計算されます。個人事業主で年間の売上が1,000万円を超えると、消費税の納税義務が発生します。

事業で利益が出ている場合、所得税の納税が必要です。住民税も所得に応じて算出されるため、年間所得には注意が必要です。収入から必要経費を差し引き、適切な控除を適用することで、所得税や住民税などの税負担を軽減することができます。

個人事業主として税金の計算を行う際は、個人と事業を明確に区別して正確に記録することが大切です。税金の計算には、会計ソフトの利用や専門家のサポートがおすすめです。住宅ローン控除や小規模企業共済への加入は、税金の計算に影響を与えるため注意してください。適切な税金の計算により、正しい申告と納付が行えます。

確定申告の基本と青色申告の利点

確定申告とは、前年に得た収入の税金を計算して国に申告する手続きです。確定申告は毎年2月16日から3月15日までの期間に行う必要があります。事業の収支を正確に申告しましょう。

青色申告では、帳簿の記録と証拠書類の保管が必要です。青色申告を利用すると、最大65万円の特別控除が受けられます。損失(赤字)が出た場合でも最大3年繰り越しができ、翌年の収入から控除できるようになります。

青色申告では家族を雇っている場合、条件を満たすと給与を経費として計上することが可能です。青色申告のさまざまな利点を活用して、税負担を軽減しましょう。

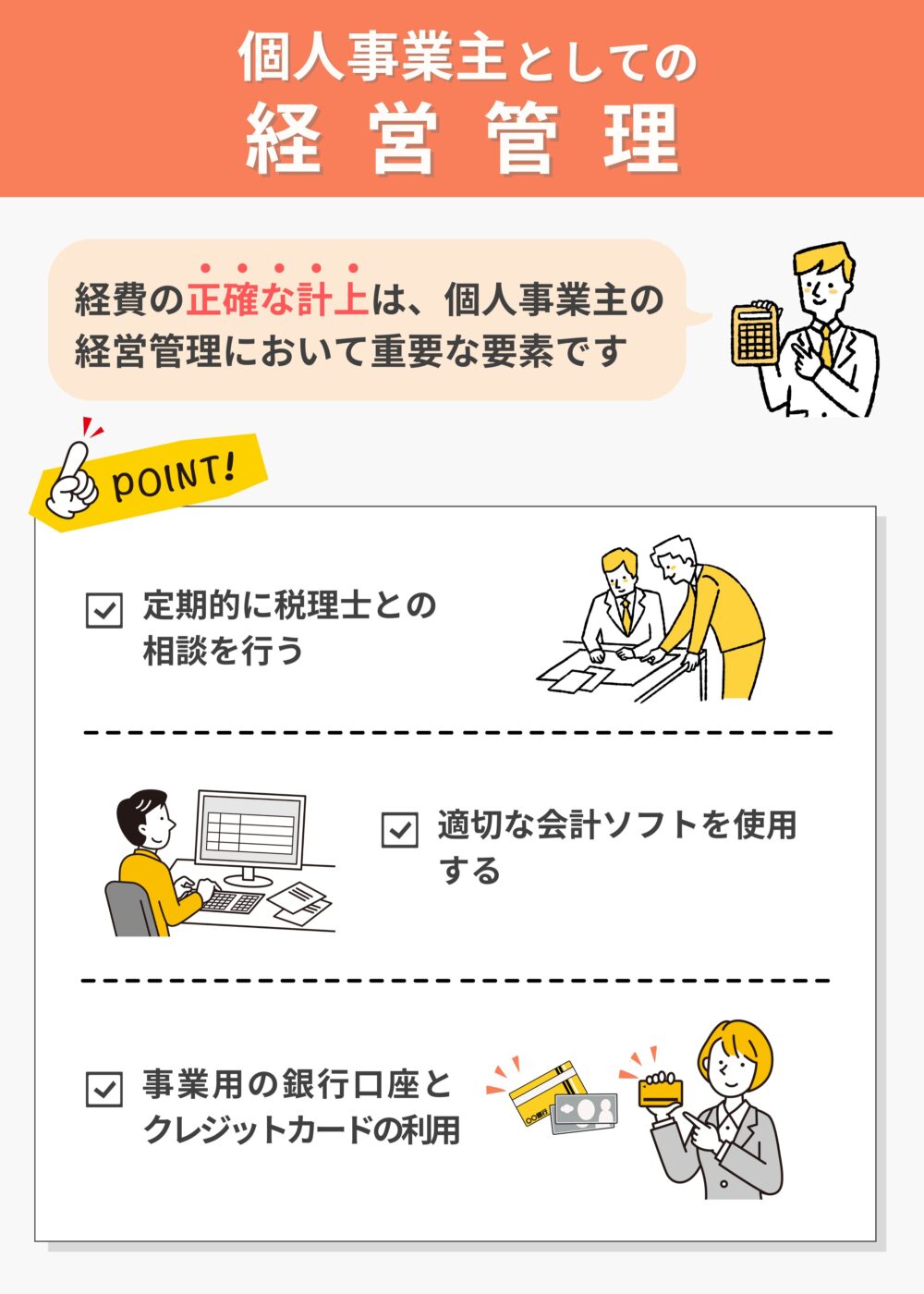

個人事業主としての経営管理

経費の正確な計上は、個人事業主の経営管理において重要な要素です。経費を正確に計上することで、正当な権利に基づいて、賢く節税することができます。経費を正確に計上するために、認められる経費項目を理解し、個人と事業の支出を明確に区別してください。

- 領収書や請求書は経費計上の根拠となるため、最低5年間は保管する

- 車両費、旅費交通費、接待交際費などの経費も正確に記録する

- 事業で使用する機材や備品の減価償却を適切に計算し、経費に計上する

- 自宅を事業に使用する場合は、家賃や光熱費の一部を経費として計上できる

税務署が指定する方法で経費を計上し、記録を残す必要があります。経費の不明点があれば専門家に相談し、適正な処理を行いましょう。

経費を正確に計上するためには、以下の3つのポイントが重要です。

- 定期的に税理士との相談を行う

- 適切な会計ソフトを使用する

- 事業用の銀行口座とクレジットカードの利用

上記のポイントをおさえて、個人事業主としての経営管理の基礎を築きましょう。

定期的に税理士との相談を行う

経費を正確に計上する1つ目のポイントは、定期的に税理士との相談を行うことです。

経費にできる費用・できない費用については、自分で調べればある程度は把握できます。しかし、税務の専門家でなければ、具体的な記帳方法や計算方法がわからずに悩んでしまったり、実は経費にできた費用を計上できていなかったりすることもあります。

特に、白色申告よりも経費計上が優遇される青色申告を選択した場合、単式簿記よりも複雑な複式簿記による記帳が必須です。

一定額を超える固定資産の経費計上には減価償却という計算方法が必要です。自宅をオフィスと兼用している場合は、家賃や水道光熱費などを経費計上できますが、適正な事業利用比率で経費を算出する必要があります。

税理士に相談することで、記帳方法や計算方法が明確になり、経費の計上漏れも防げます。適切な税務処理を行い、しっかりと節税につなげましょう。

適切な会計ソフトを使用する

経費を正確に計上する2つ目のポイントは、適切な会計ソフトを使用することです。

個人事業主は記帳を自分で行うか、会計事務所に委託するかを選択できます。記帳は事業運営の透明性を保ち、適切な経営判断を下すうえで大切です。

記帳を自分で行う場合、日々の収支の記録が欠かせません。税務調査の際には収支の記録が重要となるため、正確な記帳が求められます。効率的に記帳するためには、会計ソフトの使用がおすすめです。

青色申告を選択すると記帳義務が発生します。青色申告で不正確な記帳には罰則が科されるため注意してください。適切な会計ソフトを使用して、正確かつ効率的に収支を管理しましょう。

事業用の銀行口座とクレジットカードの利用

経費を正確に計上する3つ目のポイントは、事業用の銀行口座とクレジットカードの利用です。

個人と事業の資産が混ざった状態での経営管理は困難です。事業用の銀行口座を利用することで、個人と事業の資産を明確に分離できます。

事業用のクレジットカードを利用することで、経費の管理が効率的になります。クレジットカードの取引明細を利用して、会計記録を正確に保つことも可能です。クレジットカードの利用でキャッシュフローの改善ができ、ポイントを生活資金や事業資金に活用することもできます。

事業用の銀行口座とクレジットカードの利用によって、財務の健全性を維持しながら、事業の安定と成長を目指しましょう。

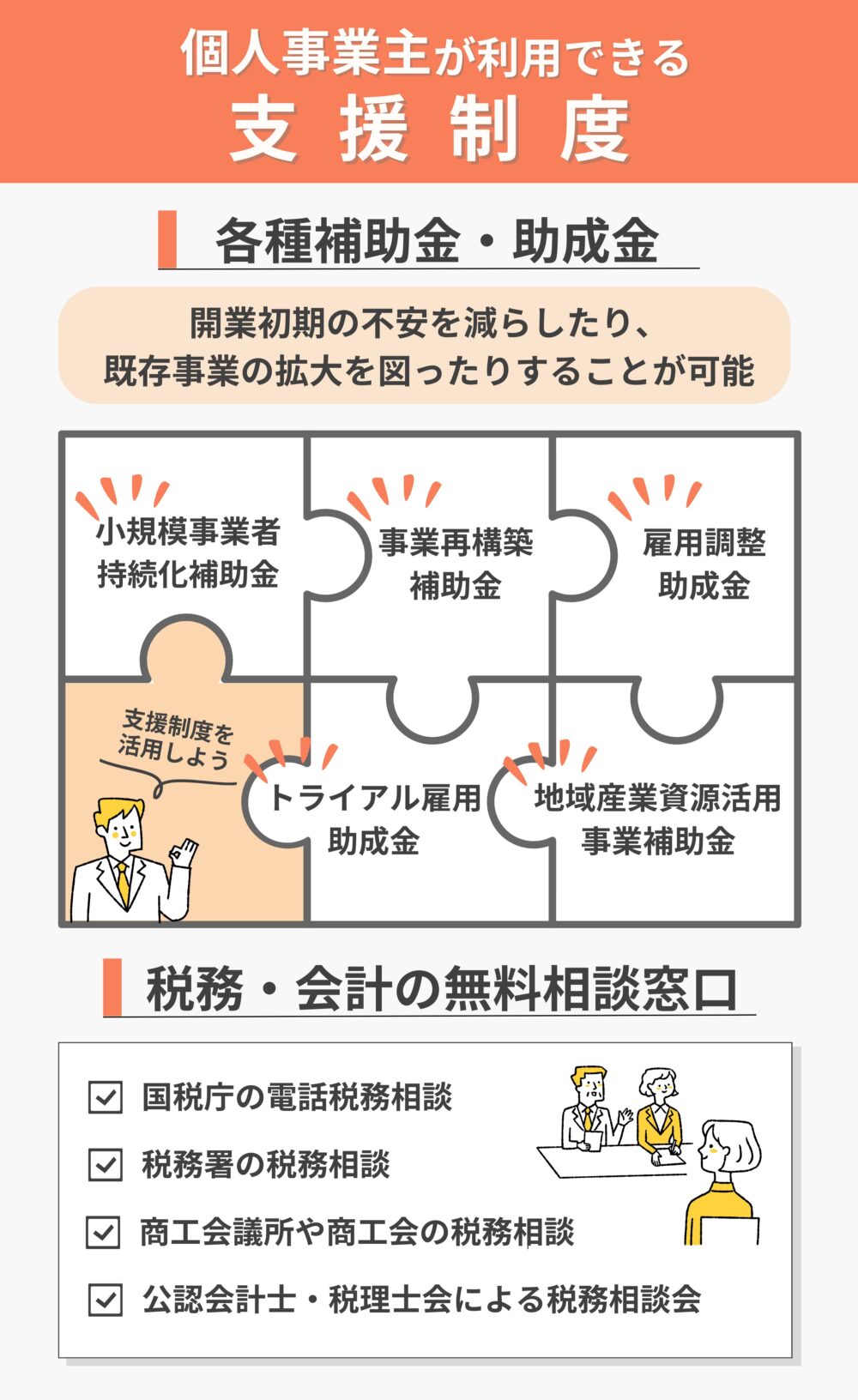

個人事業主が利用できる支援制度

個人事業主が利用できる支援制度は、ビジネスの立ち上げや継続的な成長を助ける重要な要素です。支援制度は資金調達の面でも、経営の知識を深める面でも、事業主に大きなメリットを提供します。

支援制度には、国や地方自治体から提供されるさまざまな補助金や助成金、融資制度が存在します。創業支援や経営改善のためのセミナーや研修プログラムなど、知識を身に付ける機会も豊富です。

個人事業主が利用できる以下の支援制度を紹介します。

- 各種補助金・助成金

- 税務・会計の無料相談窓口

支援制度を積極的に活用して、事業の安定と成長につなげましょう。

各種補助金・助成金

国や地方自治体から提供される補助金や助成金の存在は、事業に重要な役割を果たします。以下の支援制度を活用することで、開業初期の不安を減らしたり、既存事業の拡大を図ったりすることが可能です。

- 小規模事業者持続化補助金

- 小規模事業者の生産性向上や販路拡大を目的とした改善計画に基づく経費の一部を補助します。

- 事業再構築補助金

- 経済環境の変化に対応した新たな事業モデルへの転換や事業再構築に対する支援です。

- 雇用調整助成金

- 経済事情による休業時に支払われる労働者の休業手当の一部を助成する制度です。

- 地域産業資源活用事業補助金

- 特定の地域資源を活用した事業計画に対して提供されます。

- トライアル雇用助成金

- 新たに雇った従業員のトライアル期間中の人件費を支援します。

制度ごとに対象条件や申請手続きが異なるため、公式情報を確認してください。国や地方自治体の事情により、制度名が変更になったり、制度自体が終了したりすることがあります。逆に新しい補助金や助成金の制度ができる可能性もあるため、定期的に公式情報を確認することが重要です。

個人事業主やこれから事業を始める方にとって、補助金や助成金は、経済的な支援だけではなく、事業発展のための基盤となります。

税務・会計の無料相談窓口

個人事業主にとって、税務や会計は日々の事業運営において重要な要素です。税務の専門知識を持たない人も多く、専門家の助言が欠かせません。無料で税務・会計の相談に応じてくれる窓口があります。

- 国税庁の電話税務相談

- 税務署の税務相談

- 商工会議所や商工会の税務相談

- 公認会計士・税理士会による税務相談会

オンラインを利用した相談サービスも増えており、手軽に相談が可能です。無料相談窓口を上手く利用することで、経営の不安を解消し、事業の安定化を図るサポートが受けられます。

まとめ

個人事業主は、自らビジネスを立ち上げ、独立した個人として活動します。個人事業主として成功するためには、準備と計画が必須です。

- ビジネスプランと資金計画を立てる

- 開業届を提出する

- 青色申告承認申請書を提出する

個人事業主は税金に関する正しい知識を持ち、納税義務を遵守する必要があります。以下のポイントを押さえましょう。

- 国民健康保険と国民年金の加入手続き

- 個人事業主の税金

- 確定申告の基本と青色申告の利点

経営活動では記帳を正確に保ち、経費の正しい処理や書類の保管が求められます。個人の支払いと区別するため、事業用の銀行口座とクレジットカードを利用することが重要です。補助金や助成金、無料の相談窓口などの支援制度を活用することも有効です。

上記の手順と要点を踏まえ、個人事業主としての活動を始めましょう。