- インボイス制度とは?

- インボイス制度で何が変わるのか

- インボイス制度の仕組みが知りたい

税金の取り扱いが変わるインボイス制度に、不安を感じている事業者は多いです。この記事では、インボイス制度についてわかりやすく解説し、事業者が対応するための具体的な手順を紹介します。

適切な知識の習得と事前準備をしておけば、スムーズにインボイス制度に適応可能です。記事を読めば、インボイス制度への理解が深まり、不安を解消できます。

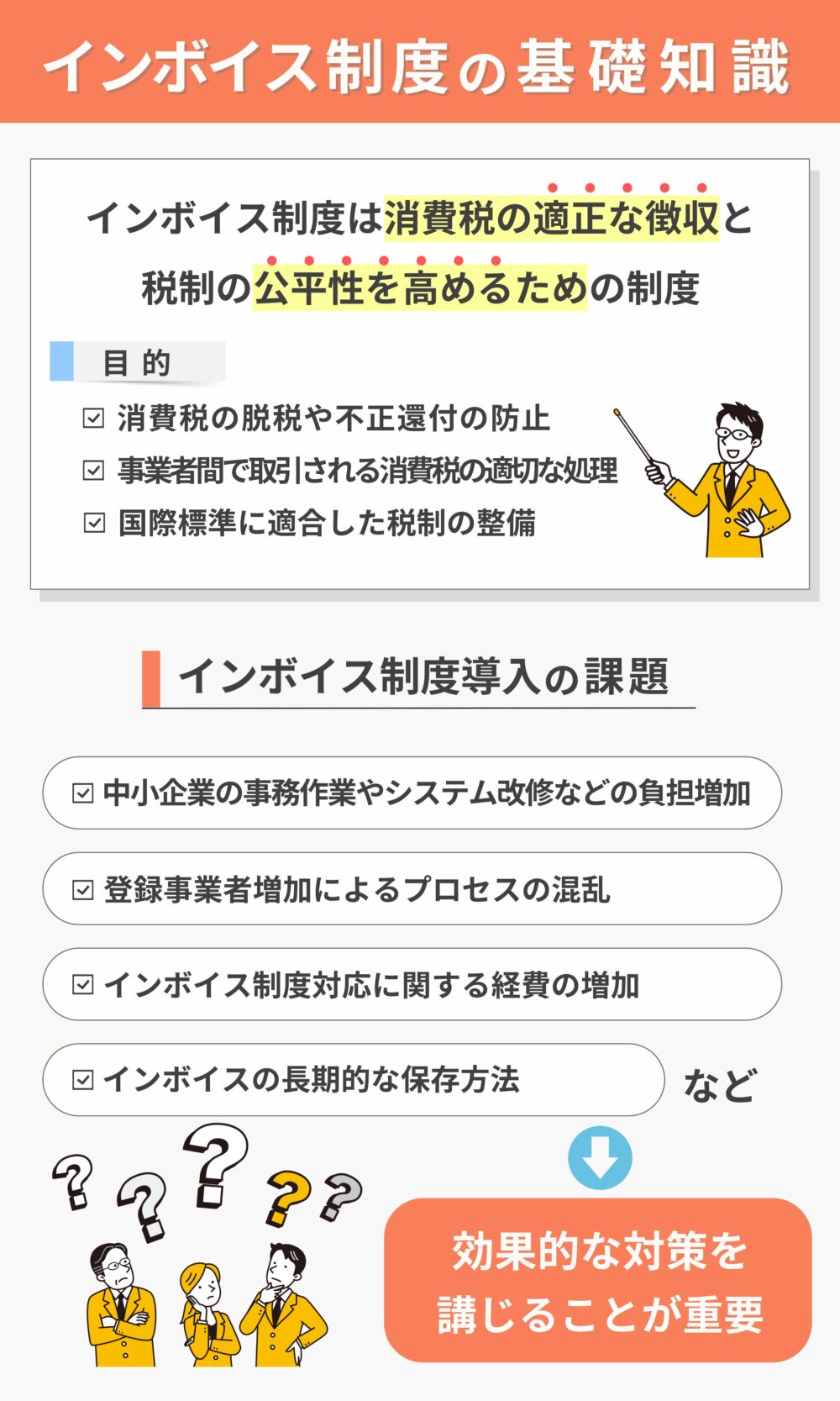

インボイス制度の基礎知識

2023年10月より開始されたインボイス制度は、新たな消費税の仕組みです。消費税の正確な管理により、税制の透明化が期待されています。

インボイスとは適格請求書のことであり、適格請求書とは売手が買手に対して、正確な適用税率や消費税額などを伝える書類やデータのことです。

ここでは、インボイス制度の導入背景と目的、インボイス制度導入の課題について解説します。

インボイス制度の導入背景と目的

インボイス制度は、消費税の適正な徴収と税制の公平性を高めるための制度です。導入の背景には、軽減税率制度があります。軽減税率制度によって複数の税率ができたことで、消費税の仕組みがより複雑になりました。

具体的なインボイス制度の目的は以下のとおりです。

- 消費税の脱税や不正還付の防止

- 事業者間で取引される消費税の適切な処理

- 国際標準に適合した税制の整備

上記の目的を達成するために、インボイス制度が導入されました。

インボイス制度導入の課題

インボイス制度の導入にはたくさんの課題が存在します。導入に伴い以下の課題があります。

- 中小企業の事務作業やシステム改修などの負担増加

- 登録事業者増加によるプロセスの混乱

- インボイス制度対応に関する経費の増加

- インボイスの長期的な保存方法

- 免税事業者が課税事業者へ移行する際の周知

- 複雑なルールや適用条件に対する理解

適格請求書(インボイス)は、長期にわたる整理と保存が必要です。事業者間の取引では、取引先が適格請求書発行事業者かの確認が煩雑になります。法令遵守と監査対応も欠かせません。

上記の課題について効果的な対策を講じることが重要です。

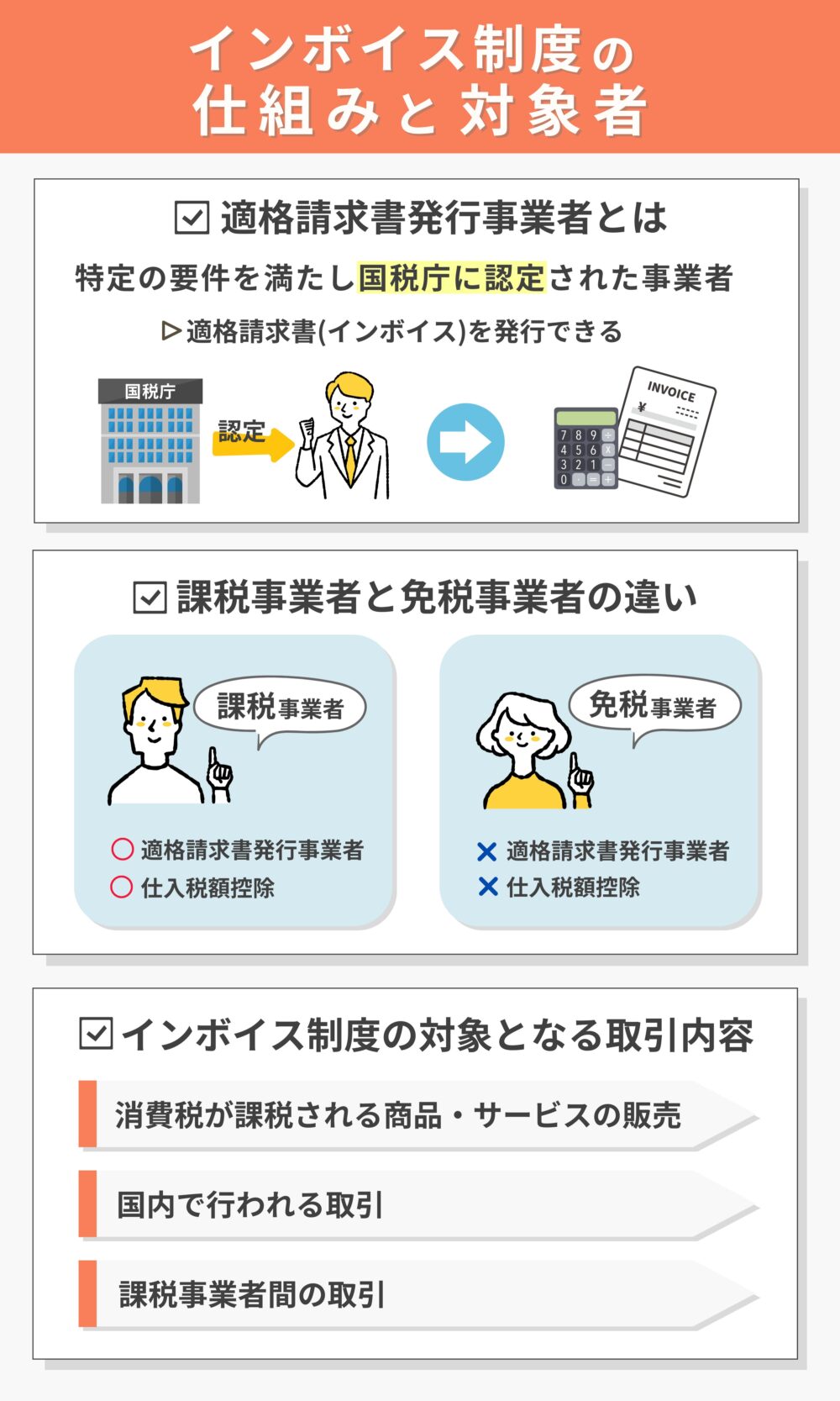

インボイス制度の仕組みと対象者

インボイス制度では、特定の要件を満たし国税庁に認定された事業者が「適格請求書発行事業者」となり、適格請求書(インボイス)を発行できます。発行された適格請求書(インボイス)を事業者間で保存することで、仕入税額控除(仕入れにかかる消費税の控除)が適用される仕組みです。

ここではインボイス制度の仕組みについて、以下の内容を詳しく解説します。

- 適格請求書発行事業者とは

- 課税事業者と免税事業者の違い

- インボイス制度の対象となる取引内容

適格請求書発行事業者とは

適格請求書発行事業者は、国税庁に認定された適格請求書(インボイス)を発行できる事業者のことです。認定を受けるには一定の条件をクリアする必要があります。

適格請求書(インボイス)は取引先が消費税の仕入税額控除を受ける際に必要な書類です。適格請求書(インボイス)には事業者の名前、住所、登録番号、消費税額が記載されています。

インボイス制度において、適格請求書発行事業者の登録は極めて重要なステップです。

課税事業者と免税事業者の違い

インボイス制度でやり取りする事業者は「課税事業者」と「免税事業者」の2つに分かれます。課税事業者と免税事業者の違いは以下のとおりです。

課税事業者

- 消費税の納税義務がある事業者

- 適格請求書発行事業者になれる

- 取引先は、課税事業者からの仕入れにかかる消費税を控除できる

免税事業者

- 年間の売上が1,000万円以下で消費税の納税義務がない事業者

- 適格請求書発行事業者になれない

- 取引先は、免税事業者からの仕入れにかかる消費税を控除できない

課税事業者と免税事業者では、適格請求書(インボイス)や仕入税額控除の取り扱いが異なります。インボイス制度を適切に理解するため、自分がどちらの事業者に該当するか把握しておきましょう。

インボイス制度の対象となる取引内容

インボイス制度の対象となる取引内容は以下のとおりです。

- 消費税が課税される商品・サービスの販売

- 国税庁が内外判定で定めた国内取引(国税庁「No.6210 国外取引」)

- 課税事業者との取引

免税事業者が課税事業者と交わした取引もインボイス制度の対象となります。逆に、課税事業者が免税事業者と交わした取引はインボイス制度の対象外です。対象となる取引の内容をしっかりと理解しておくことが重要です。

インボイス制度の対応手順

インボイス制度に対応する手順は、法令遵守と適切な取引のために必ず理解しておくべきポイントです。インボイス制度の対応手順を正しく理解することは、事業者として活動するうえで信頼性の向上にもつながります。

ここでは、インボイス制度の対応手順として以下の内容を順番に解説します。

- 適格請求書発行事業者の登録方法

- 適格請求書(インボイス)の正しい記載方法

- 保存義務と管理のポイント

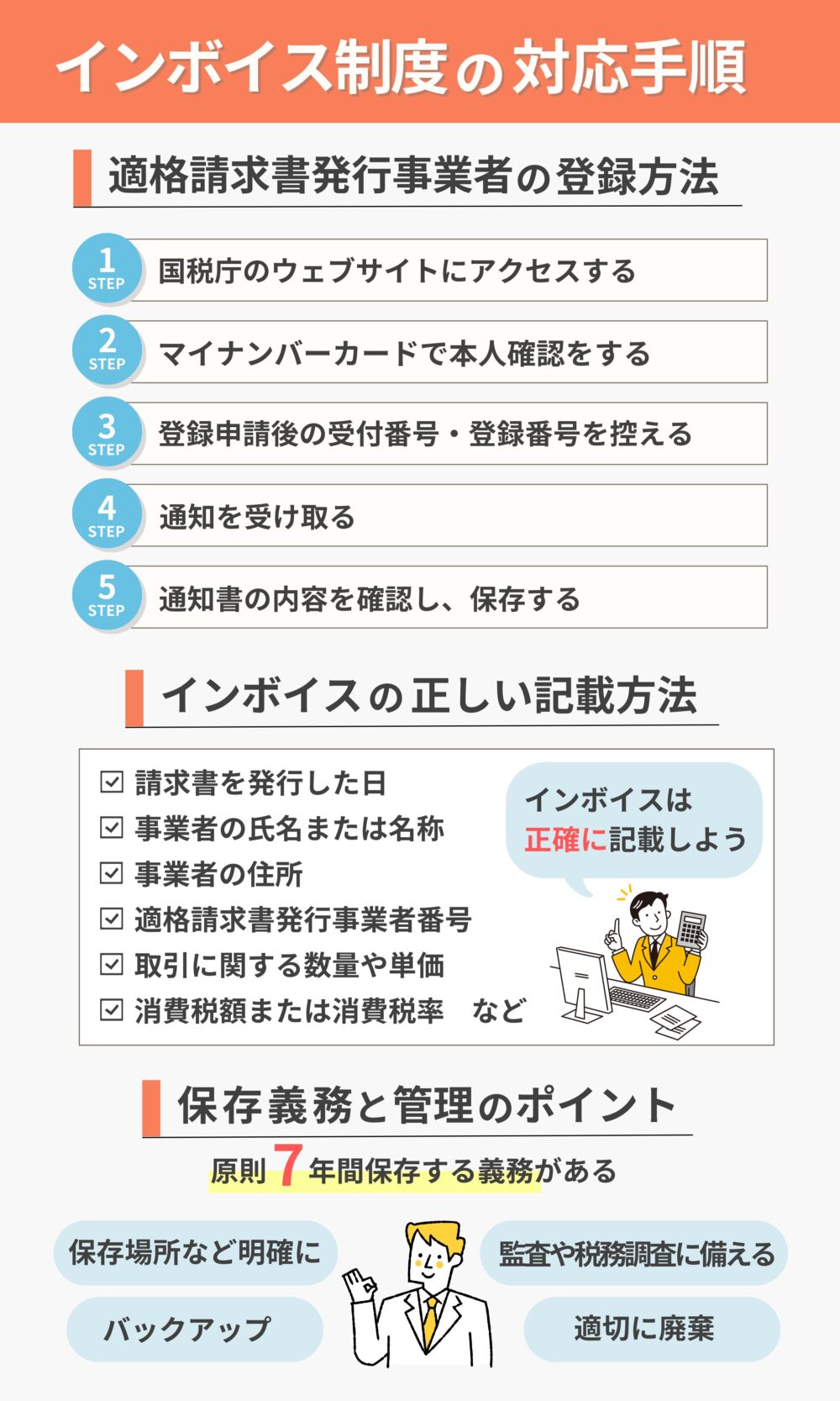

適格請求書発行事業者の登録方法

適格請求書発行事業者の登録は、国税庁のウェブサイトから手続き可能です。

以下の登録方法を参考にしてください。

- 国税庁のウェブサイトにアクセスする

- 必要書類(適格請求書発行事業者の登録情報など)を準備する

- 入力方法を確認する

- マイナンバーカードを用いて本人確認する

- 登録申請を完了させる

- 登録申請後の受付番号・登録番号を控える

- 登録完了後、適格請求書発行事業者としての通知を受け取る

- 通知書に記載された内容を確認し、必要に応じて保存する

詳しい登録の手順や注意点については、国税庁のウェブサイトなどで確認しましょう。

適格請求書(インボイス)の正しい記載方法

適格請求書(インボイス)の正しい記載は、取引の透明性を保ち、後々のトラブルを避けるために非常に重要です。適格請求書(インボイス)には以下の情報を包括的に記載する必要があります。

- 取引の日付または取引が行われた時期

- 請求書を発行した日

- 請求書を発行する事業者の氏名または名称

- 請求書を発行する事業者の住所

- 請求書を発行する事業者の適格請求書発行事業者番号

- 取引先の事業者の氏名または名称

- 取引先の事業者の住所

- 取引内容を特定できる商品名やサービス名

- 取引に関する数量や単価

- 取引の価格(税抜価格)

- 消費税額または消費税率

記載内容に変更が生じた場合には、変更事実と内容も記載しましょう。適格請求書(インボイス)を正確に記載することで取引内容が明確になり、お互いに安心して取引できます。

保存義務と管理のポイント

適格請求書(インボイス)は「交付日の属する課税期間の末日の翌日から2ヶ月を経過した日」から7年間保存する義務があります。起点とする日が複雑であるため注意が必要です。

適格請求書(インボイス)を保存する際は、以下のポイントに注意してください。

- 電子保存の場合は、電子帳簿保存法に準じた形式で保存する

- 保存場所や管理者を明確にする

- 災害時に備え、定期的にバックアップする

- 不要になった場合は個人情報保護の観点から適切に廃棄する

- 監査や税務調査に備え、容易にアクセス・閲覧できる状態にしておく

法令の変更などに注意し、最新の情報を把握することが重要です。上記のポイントに従い、適格請求書(インボイス)を適切に保存・管理しましょう。

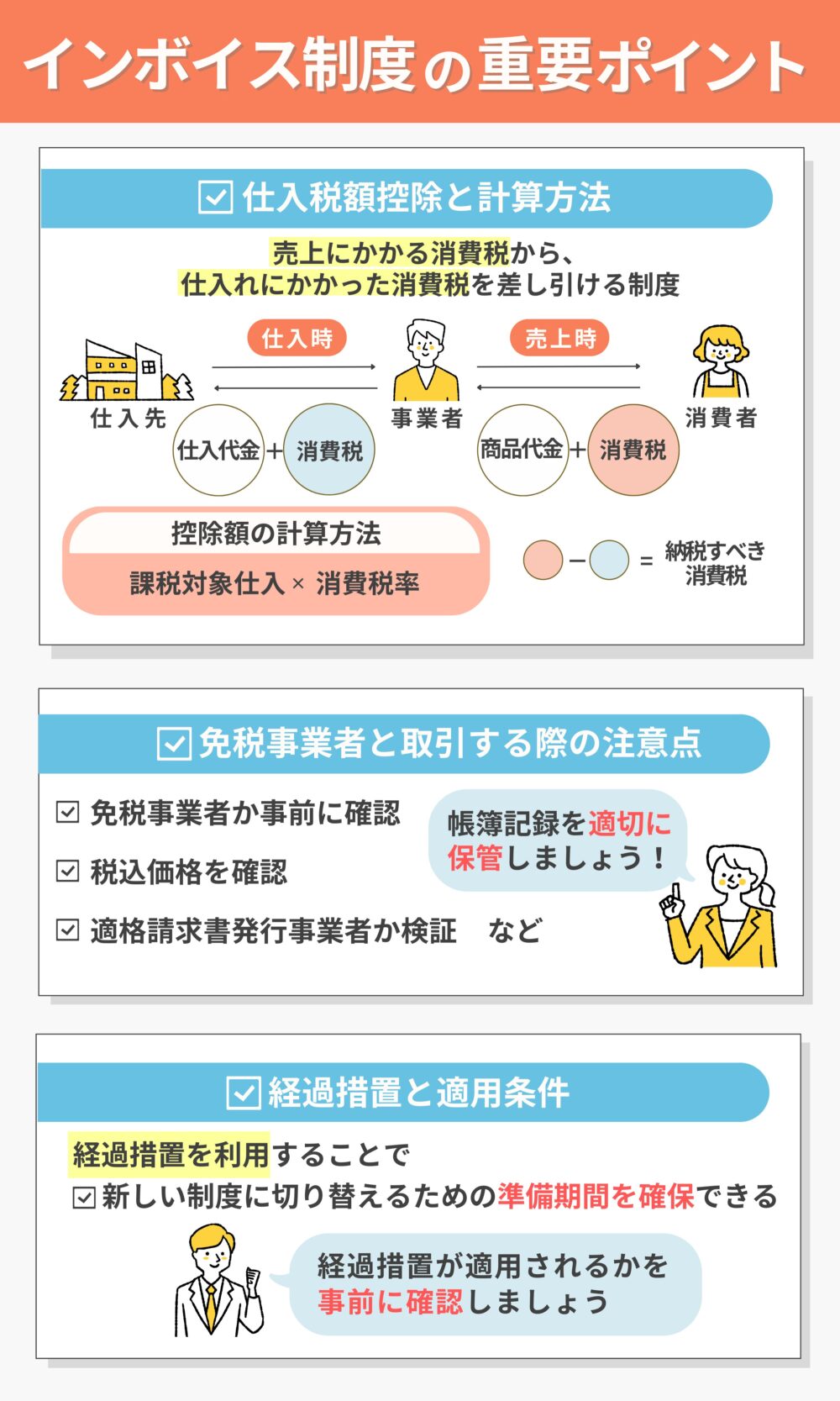

インボイス制度の重要ポイント

インボイス制度への適切な対応のために、インボイス制度の3つの重要なポイントを押さえましょう。

- 仕入税額控除と計算方法

- 免税事業者と取引する際の注意点

- 経過措置と適用条件

仕入税額控除と計算方法

仕入税額控除は、売り上げにかかる消費税から、仕入れにかかった消費税を差し引ける制度です。仕入税額控除を活用することで、事業者は二重課税を解消し経済的負担を軽減できます。

仕入税額控除の特徴

- 事業に必要な仕入れにかかる消費税が控除対象となる

- 控除額は「課税対象仕入×消費税率」で算出する

- 仕入れの時点で適格請求書(インボイス)の取得が必要

- 控除額が納税額を上回る場合は、差額が還付される可能性がある

- 課税期間ごとに計算し、確定申告時に申告する

- 適格請求書発行事業者からの購入が控除対象となる

仕入税額控除を適切に活用することは、適正な事業運営と税負担の低減に役立ちます。

免税事業者と取引する際の注意点

免税事業者と取引する際には、以下の点に注意しましょう。

- 取引先が免税事業者であるかを事前に確認する

- 契約書や発注書、請求書などで税込価格を確認する

- 適格請求書発行事業者かどうかを検証する

- 免税事業者からの購入時には、消費税の仕入税額控除を受けられない

- 免税事業者から課税事業者に変更していないか定期的にチェックする

経理処理にも注意し、帳簿記録を適切に保管することが必要です。適切な取引を維持するために、上記の注意点を確認するようにしましょう。

経過措置と適用条件

インボイス制度では「経過措置」が適用できる場合があります。経過措置を利用することで、新しい制度に切り替えるための準備期間を確保できるため非常に便利です。

経過措置を検討する際は、以下の点に注意してください。

- 事業者や取引など、特定の条件を満たしていないと適用されない

- 有効期限が設けられている場合が多い

- 経過措置の終了と同時に新しい制度が適用される

経過措置が適用されるためには条件があります。インボイス制度へスムーズに移行するためにも、経過措置が適用されるかどうかを事前に確認しましょう。

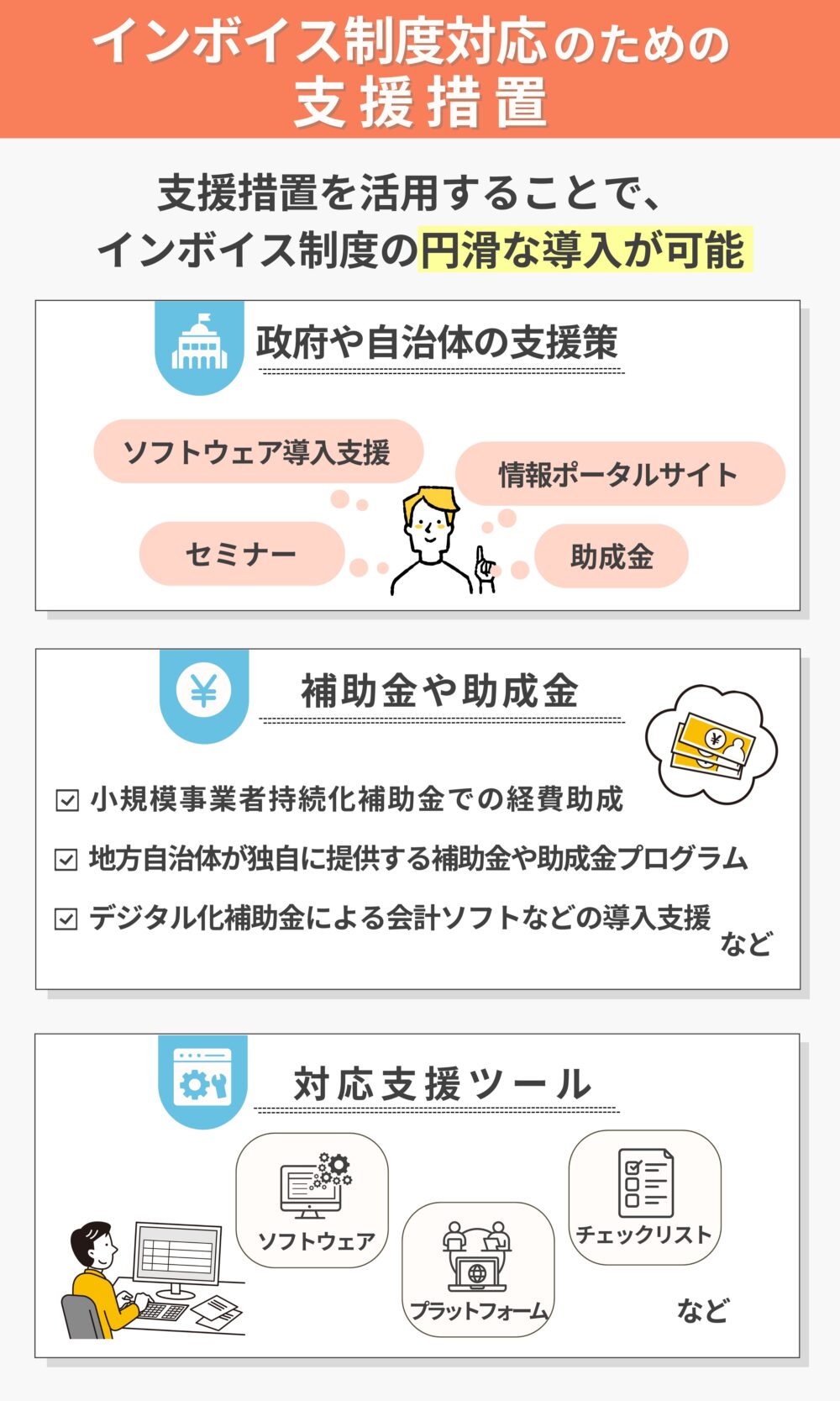

インボイス制度対応のための支援措置

政府や自治体は、事業者がインボイス制度に対応するため、さまざまな施策を用意しています。政府や自治体が用意した施策を支援措置と言います。支援措置を活用することで、インボイス制度の円滑な導入が可能です。

ここでは、インボイス制度の支援措置として以下の内容を詳しく解説します。支援措置を活用し、インボイス制度への対応を進めましょう。

- 政府や自治体の支援策

- 補助金や助成金

- 対応支援ツール

政府や自治体の支援策

政府や自治体からの支援策は積極的に利用しましょう。インボイス制度への対応はもちろん、事業の持続的な成長にも貢献します。以下の支援策を検討してみてください。

| 実施機関 | 内容 |

| 経済産業省 中小企業庁 | 「小規模事業者持続化補助金」や「ものづくり補助金」などの助成金の支援 「IT導入補助金」などのシステムやソフトウェア導入支援 |

| 国税庁 | 情報ポータルサイトやFAQコーナーの設置 |

| 税務署や商工会議所 | 無料のインボイス制度に関する相談やセミナー |

手続きの簡略化、業界団体との連携、ITツールの情報提供など、幅広いニーズに対応する支援が整えられています。上記の支援措置を活用し、インボイス制度への対応を進めましょう。

補助金や助成金

インボイス制度を導入するため、事業者はさまざまな補助金や助成金を利用できます。補助金や助成金をうまく活用することで、インボイス制度導入のための経済的なサポートとなります。活用できる補助金や助成金は以下のとおりです。

- 小規模事業者持続化補助金での経費助成

- 地方自治体が独自に提供する補助金や助成金プログラム

- デジタル化補助金による会計ソフトなどの導入支援

- IT導入補助金を利用した業務効率化ツールの導入支援

- ものづくり補助金での経費助成

上記の補助金や助成金を活用することで、インボイス制度の導入や運用をスムーズに進められます。

対応支援ツール

インボイス制度に対応するため、さまざまな対応支援ツールも提供されています。ツールを導入することで、インボイス制度への適切な準備と対応が可能です。支援されているツールには以下のものがあります。

- 国税庁インボイス制度適格請求書発行事業者公表サイト

- インボイス対応の会計ソフトウェア・プラットフォーム

- インボイス対応の請求書テンプレート

- オンラインでのインボイス発行・管理サービス

- 電子帳簿保存法に準拠したデータ管理システム

- インボイス制度移行ガイド

- インボイス事前準備チェックリスト

- インボイス制度に関するセミナーや研修会

- 税理士や専門家による相談サービス

オンライン上のツールを活用すれば、紙で管理するよりも迅速かつ正確に処理できます。上記の対応支援ツールを駆使し、スムーズにインボイス制度を導入しましょう。

まとめ

インボイス制度は、消費税を適正に請求し、事業者間の税金の控除額を計算するための重要な制度です。制度の導入に伴い、以下の点に注意しましょう。

- 課税事業者と免税事業者すべての事業者に影響がある

- 適格請求書発行事業者の登録内容や適格請求書(インボイス)は正確に記載する

- 仕入税額控除の計算と免税事業者との取引の注意点を把握する

- 経過措置と適用条件の理解を深める

- 政府や自治体の支援策、補助金や助成金、対応支援ツールを活用する

インボイス制度への適切な対応によって、事業の透明性が高まり、税務上の信頼性も向上します。インボイス制度に対する理解を深め、適切に準備しましょう。